「デジタル証券」とは?

「株だってネットで買えるし、すでにデジタルなんじゃないの?」

そんなふうに感じた方もいるかもしれません。たしかに、上場株式や投資信託はすでに電子化されていて、誰でも証券口座から簡単に売買できます。

では、デジタル証券とは、一体どのようなものなのでしょうか?

-

デジタル証券とは

ブロックチェーン技術を活用して

発行・管理される有価証券

株式やETFなどの「上場商品」は、すでに電子化され市場で自由に取引されています。そのため、あらためてデジタル証券化する意義は大きくありません。

一方で、資産運用のプロである機関投資家が利用してきたファンド商品には、非上場で組成されるケースが多く、これまでは紙ベースの契約や限定的な仕組みのもとで取引されてきました。これらは換金性に乏しく、かつ多額の資金を必要とするため、一般の個人投資家にはアクセスが難しいものでした。

そこで、ファンド持分などの「みなし有価証券」をデジタル証券として電子化することにより、投資家同士の売買が可能となり、換金性を備えた新しい金融商品の形が誕生しました。これによって、これまで一部のプロしか投資できなかった“安定収益を見込める資産”に、個人投資家も参加できるようになったのです。

- デジタル証券のポイント

-

これまで「資産運用のプロ」が投資していたような“安定収益型の資産”に、個人投資家も、少額からアクセスできるようになったこと

この新しい仕組みによって、投資の選択肢は着実に広がってきています。

安定運用に向いている金融商品とは?

「誰でも買える商品」と

「資産運用のプロが買う商品」の違い

株や投資信託などは、証券口座を通じて手軽に売買できる一方で、市場の値動き(ボラティリティ)に大きく左右されやすい、という特徴があります。

これに対して、ファンド商品の中でも、不動産やインフラなど安定収益を生む資産を投資対象とするタイプは、日々の価格変動が比較的小さく、長期的な資産形成に活用しやすいと考えられます。

実際、年金基金や保険会社などの「資産運用のプロ」は、このような金融商品を活用して、安定した運用を行っています。

ただし、安定運用に向いた商品でありながら、「金額が大きい」「途中で売れない」「法令の規則により、機関投資家以外が買うことができない」といった理由で、個人には遠い存在でした。

そこで登場したのが、「ファンドの出資持分」(権利)をトークン化=デジタル証券にする仕組みです。

「ファンドの出資持分」(権利)を

トークン化(デジタル証券化)する仕組み

この仕組みによって、私募ファンドの安定収益という特長を活かしながら、「金額」や「換金性」の課題を解決する仕組みが整いました。

その結果、資産運用のプロが選んできた商品を、個人でも選べるようになってきています。

デジタル証券が注目される、3つの理由

これまで、私募ファンド等の非上場ファンド商品は、金額の大きさや換金のしにくさから、個人投資家にとって縁遠い存在でした。それを変えたのが、デジタル証券です。

特に注目されているのが、次の3つのポイントです。

-

01

デジタル証券のメリット

換金性

最大の特長は「投資家同士で直接売買ができる」点です。

ファンド持分などの「みなし有価証券」は従来投資家同士の売買が予定されていませんでしたが、みなし有価証券をデジタル証券化することにより投資家同士の売買が可能になり、換金性を備えた新たな金融商品が誕生しました。

また、従来の有価証券の売買は取引所や証券会社を介してしか行うことができませんでしたが、デジタル証券は投資家同士での直接売買を可能にし、投資家同士でいつでも(注)手軽に売買できるようになります。(注)ファンドの決算・分配やシステムメンテナンス等のため、一部の期間で売買を停止する場合があります。また、当社における投資家間売買では、売買価格(売買基準価格)は直近の鑑定再評価結果に基づく一本値となり、短期的な価格変動はありません。したがって、需給状況によって売買注文が不成立となる場合があり、常に希望どおりのタイミング、売買価格で売買が成立するとは限りません。

-

02

デジタル証券のメリット

小口化

資産運用のプロである機関投資家等は、大型不動産やインフラなどを裏付資産としたファンド商品に投資していますが、最低出資金額が非常に高額であるため、個人投資家は事実上投資できないという課題がありました。

この課題を解決するために、デジタル証券「renga」は、ブロックチェーン技術を活用して投資単位を1口10万円(注)に小口化することにより、資産運用のプロが投資している商品に誰でも投資できるようにしました。(注)商品により、最低出資金額は異なります。

-

03

デジタル証券のメリット

非金銭的リターン

自らが保有するトークンに紐づける形で、投資対象資産に関連する優待券等(ホテルの宿泊券、ショッピングセンターの割引券、航空機の特別搭乗券など)を利用することができます。

投資対象の広がりと、デジタル証券市場の伸び

デジタル証券の投資対象は、まずは不動産から広がり始め、いまでは航空機・船舶・映画など、多様な資産への展開が進んでいます。

デジタル証券の投資対象の広がり

共通しているのは、「安定的なキャッシュフローを生む構造」を持っている点。たとえば、賃料や使用料から継続的に収益が生まれる仕組みです。

これらの資産には、これまで主に年金基金や保険会社といった機関投資家が投資してきましたが、近年は制度や仕組みの進化によって、個人でも少額から投資できるようになってきました。

実際、個人向けデジタル証券市場は拡大を続け、2024年末には約1,500億円規模に達しています。

デジタル証券の市場規模

共通しているのは、安定した収益が見込まれ、一定の価値を保ちやすい資産であること。こうした資産を、小口かつ高い透明性で保有できるのが、デジタル証券の特長のひとつです。

「売りに出せる」ことが、投資のハードルを下げる

キャピタル型の商品は大きな値上がり益を狙えるチャンスがある一方で、結果がどうなるかを事前に読みにくい性質があります。

それに対して、安定収益を生む資産を裏付けとしたインカム型商品は、賃料収入などから得られる分配金がある程度見通せるため、落ち着いた資産運用が可能です。

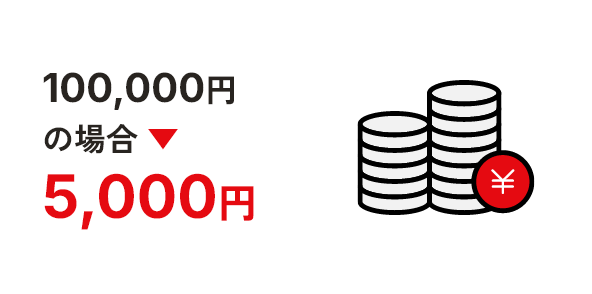

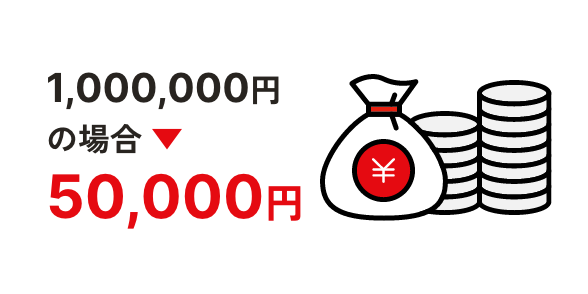

もちろんキャピタル型に比べて利回りは控えめになりがちですが、投資額を増やすことでリターンも大きくなります。

利回り5%の商品に

投資した場合のリターン

一方で、個人投資家にとっては「もし急にお金が必要になったら動かせないのでは?」という不安から、まとまった金額を預けるのをためらうこともあります。

そんなとき、必要に応じて途中で売りに出せる仕組みを備えているため、家族の病気や子どもの進学といった突発的な出費があっても、「必要になったときに売りに出す」ことができます。

資金が長期間ブロックされる心配が軽減されるからこそ、落ち着いて資産運用に取り組むことができるのです。

※(注)ファンドの決算・分配やシステムメンテナンス等のため、一部の期間で売買を停止する場合があります。また、当社における投資家間売買では、売買価格(売買基準価格)は直近の鑑定再評価結果に基づく一本値となり、短期的な価格変動はありません。したがって、需給状況によって売買注文が不成立となる場合があり、常に希望どおりのタイミング、売買価格で売買が成立するとは限りません。

まとめ

まとめ

デジタル証券は、これまでプロの世界に限られていた

“安定資産への投資”を、個人にも開いた新しいしくみです。技術の進化によって、「しくみの理解」が「納得して選ぶ力」につながる──。

そんな時代の資産運用が、いま始まっています。しくみを知ることで、選べる幅が広がる。デジタル証券は、そんな“納得できる投資”への第一歩です。